2025年8月29日,美國國債市場呈現出顯著變化。根據美國財政部數據,前一交易日(8月28日)收盤時,2年期國債常到期收益率降至3.59%,創下自2024年9月27日以來的最低水平。這一降幅甚至低於2025年4月市場動盪期間的最低點。收益率曲線的這一調整並非孤立現象,而是整個曲線在短期端(特別是2年至5年期)出現明顯下沉,顯示出市場對未來利率路徑的重新定價。

這一變化引發廣泛討論。主流媒體和經濟學家往往將焦點放在美聯儲主席傑羅姆·鮑威爾在傑克遜霍爾會議上的講話上,認為這是推動短期收益率下行的主要因素。然而,客觀分析顯示,這僅是部分原因。收益率曲線的重塑更多反映了市場對經濟基本面的預期,包括勞動力市場疲軟、通脹壓力消退以及美聯儲政策調整的必然性。更重要的是,長端收益率(如10年期)並未如預期般飆升,而是持續挑戰“收益率爆炸”的預測。這表明,市場並非在“拒絕”美國國債,而是通過曲線調整表達對低利率環境的預期。

主流觀點的誤解:通脹與國債供給過剩

過去一年,金融媒體和社交媒體充斥著兩種主要論調,認為利率應維持高位或進一步上升。第一種是通脹壓力,尤其是所謂“關稅通脹”。美聯儲在過去三年中反覆強調通脹風險,聲稱經濟強勁,僅需有限降息(如一次)。然而,市場數據表明,這種擔憂缺乏實證支持。2021年至2022年上半年消費者價格的階段性上漲更多源於供給衝擊(如疫情和地緣因素),而非持續性通脹。2025年數據顯示,核心通脹率已穩定在2%目標附近,勞動力市場冷卻進一步抑制了價格上漲動力。

以鮑威爾在2025年傑克遜霍爾會議上的表態為例,他大幅淡化了關稅通脹威脅,轉而承認勞動力市場弱勢。這並非突發轉變,而是市場早已預期的結果。短期收益率的下行反映了市場對美聯儲不得不降息的共識,而非通脹“鬼魂”的驅逐。經濟學家往往將通脹歸因於貨幣政策過度寬鬆,但忽略了全球供應鏈恢復和需求疲軟的角色。客觀而言,這種偏差源於美聯儲和經濟學家對通脹來源的認知局限,他們傾向於使用過時的菲利普斯曲線模型,而市場通過前瞻性定價更準確捕捉現實。

第二種誤解是“國債供給過剩”導致全球“拒絕”美國國債。部分觀點將此與政治因素掛鉤,如對特朗普政策的抗議;另一些則強調債務規模龐大,買家不足。誠然,美國聯邦債務已超過37萬億美元(未剔出美聯邦政府部門交叉持債的部分),確實對私營部門產生擠出效應,加劇經濟不平等。但這並不意味著國債市場面臨危機。相反,債務負擔加重經濟下行壓力,反過來提升了对安全資產(如美聯邦債券)的需求。

歷史數據顯示,高債務環境往往伴隨低利率周期,因為投資者尋求流動性與避險。2024年至2025年的國債拍賣結果進一步反駁“拒絕”論。舉例而言,本週2年期和5年期國債拍賣中,高收益率(拍賣清算率)創下去年9月以來最低,顯示需求強勁。儘管投標覆蓋率(bid-to-cover ratio)略有下滑,但這並非供給過剩信號,而是收益率下行導致純投資者參與減少的自然結果。當收益率從2023年的十年高點回落時,投資者轉向其他資產尋求更高回報,但整體需求未減弱。相反,拍賣價格持續上漲,證實市場對國債的偏好。

這些誤解的根源在於媒體依賴經濟學家和央行官員的視角,而這些群體往往脫離市場實際。經濟學家模型假設美聯儲控制所有利率,但現實中,市場通過供需動態主導定價。社交媒體放大少數意見,形成回音室效應,導致大眾忽略多數市場參與者的行為。

收益率曲線的重塑機制:從倒掛到牛市陡峭化

收益率曲線的變化是理解當前動態的關鍵。2023年,曲線深度倒掛(2年-10年利差達紀錄負值),反映市場預期短期利率因美聯儲加息而上升,但長期利率因經濟前景黯淡而保持低位。這與2021年曲線開始扁平化一致,當時市場已預見疫情後遺症和供給衝擊的負面影響。

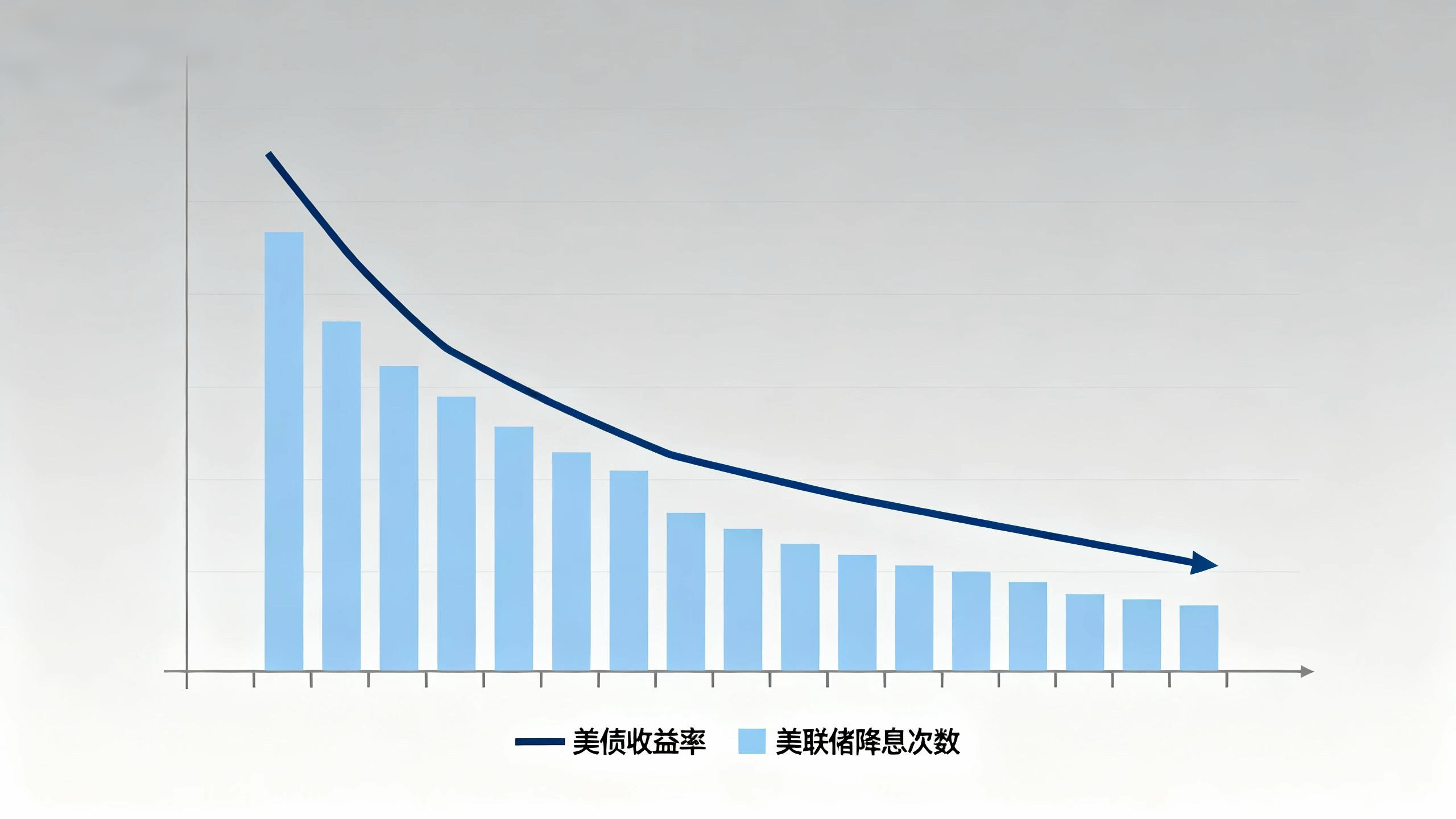

2024年8月底,曲線開始解除倒掛(uninversion),2年-10年利差從負值轉為正值1個基點,隨後在美聯儲9月首次降息50基點後擴大至25基點。這一過程並非異常,而是典型“牛市陡峭化”(bull steepening)。在牛市陡峭化中,短期收益率下降更快,導致曲線從前端陡峭,而長端收益率相對穩定或微升。這與“熊市陡峭化”(長端收益率大幅上升)形成對比。

為什麼會出現牛市陡峭化?首先,美聯儲降息信號翻轉了風險回報參數。倒掛期,投資者偏好長端國債避險;降息啟動後,短期國債潛力更大,因為美聯儲一旦開始降息,往往難以停止。歷史週期顯示,每次美聯儲首降後,短期收益率加速下行,長端則因經濟不確定性而持穩。2024年9月後,長端收益率短暫回升,但這並非“拒絕”國債,而是陡峭化機制:市場從長端轉向短端,推高長端價格相對較低。

其次,經濟基本面支持這一重塑。勞動力市場數據顯示,就業增長放緩,Beveridge曲線(失業率與職位空缺率關係)向右偏移,表明結構性弱勢。美聯儲承認這一“過渡”,鮑威爾在傑克遜霍爾強調勞動力風險高於通脹。這與市場預期一致:經濟疲軟迫使美聯儲降息,而非維持高位。高盛策略師指出,5年期國債相對價值(相對於更短和更長期限)處於歷史高位,僅在美聯儲接近零利率時出現類似情況。這並非巧合,而是市場定價美聯儲將重返超低利率路徑。

此外,交換利差(swap spreads)和遠期利率近期變動進一步確認。交換利差收窄表明流動性充裕,而遠期利率下行暗示長期低利率預期。即使美聯儲官員如約翰·威廉姆斯開始承認這一現實,暗示2020年代末利率環境類似於2010年代。

客觀比較歷史週期:2005年,美聯儲主席格林斯潘稱長端收益率不隨加息上升為“謎題”,但這源於錯誤假設——收益率曲線如一連串一年期遠期利率般跟隨美聯儲。現實中,市場獨立定價,考慮全球因素、經濟週期和投資者行為。2024-2025年的陡峭化並非新謎題,而是重複歷史模式。

美債拍賣與市場信號

美債拍賣是檢驗“拒絕”論的直接證據。2025年拍賣數據顯示,需求強勁。以本週5年期拍賣為例,儘管投標覆蓋率下滑,但高收益率降至去年9月最低,表明買家願意接受更低回報。這與投資者從高收益率環境轉向無關,而是安全需求上升。

分析投標覆蓋率:對於2年和5年期票據,該比率波動與收益率負相關。當收益率從2023年高點回落時,純投資者減少,但安全資金(如養老基金、外國央行)增加。2025年4月以來,儘管2年收益率下行,拍賣投標卻增多,反映避險情緒和對美聯儲進一步降息的押注。

更廣泛看,外國持有美國國債比例穩定,全球資本流入未減。債務負擔雖重,但作為儲備資產的地位未變。媒體誇大個別拍賣“差勁”,忽略整體趨勢:價格上漲、收益率下行。

未來展望:低利率路徑與政策啟示

收益率曲線的重塑預示利率將進一步下行,並維持低位。短期端下沉表明市場預期美聯儲將加速降息,目標聯邦基金利率可能接近零。長端穩定挑戰“爆炸”預測,反映經濟下行而非通脹復燃。美聯儲應更注重市場信號,而非內部模型。經濟學家需反思通脹和利率理論,避免政治偏見。投資者可關注短期國債機會,但警惕經濟衰退風險。

總體而言,這一重塑並非美聯儲主導,而是市場對現實的回應。忽略主流噪音,聚焦數據,將有助於理解未來動態。